2025年10月、トランプ政権は再び世界経済に波紋を広げる政策を打ち出しました。

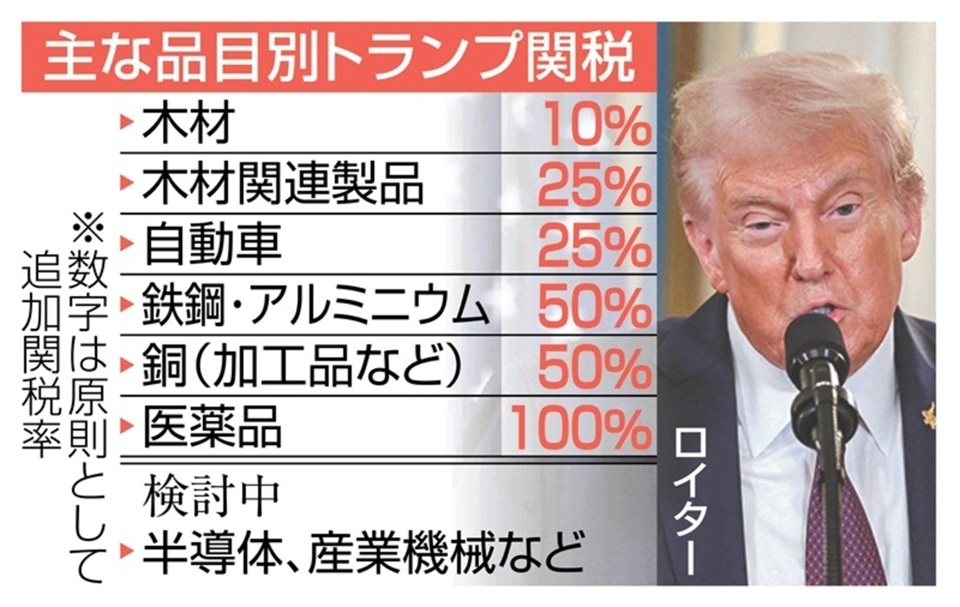

対象は木材や家具といった日常生活に直結する製品で、最大25%という高率の関税が課される見通しです。

| 対象品目 | 新関税率 | 備考 |

|---|---|---|

| 軟材木材(ソフトウッド) | 10% | カナダ・ベトナムなどが主要輸出国 |

| キッチンキャビネット・家具 | 25% | 中国・ASEANが大きな打撃 |

| 日本(合意報道) | 15% | 部分的な優遇措置 |

さらに注目されているのが、関税収入を米国民に再分配する「関税配当」構想。

国民一人あたり1,000〜2,000ドルを給付するという前代未聞の取り組みです。

この二つの動きは、国内政治だけでなく世界の貿易・為替市場に大きな影響を及ぼす可能性を秘めています。

本記事では、最新のトランプ関税の内容を整理し、為替相場や国際経済への波及効果まで徹底解説します。

トランプ関税の最新動向(2025年)

トランプ政権は2025年10月、再び貿易政策で強硬姿勢を鮮明にしました。

今回の対象は、自動車や鉄鋼のような戦略産業ではなく、一般消費者の生活に直結する「木材」や「家具」。

つまり、住宅建築やインテリア製品といった日常生活に欠かせない分野に直接打撃を与えるものであり、消費者物価や建設コストに直結する産業のため波紋を広げています。

- 軟材木材(ソフトウッド):10%

- キッチンキャビネット・張り家具:25%

今回の決定は、特にカナダ・中国・ベトナムなど、木材・家具の輸出に大きく依存する国々にとって痛手となる見込みです。

カナダは長年にわたり「木材関税問題」で米国と対立してきた経緯があり、再び激しい摩擦が生じる可能性が高まっているのです。

日本やEUは例外措置の可能性

一方、日本やEUなど米国の同盟国は交渉の余地があり、全面的な高関税からは一部免れる見通しです。

報道によれば、日本は 15%で合意 する方向で調整が進んでおり、米国市場における輸出競争力を一定程度維持できる可能性があるのです。

ただし、10%と25%の中間に設定されたこの数字は「完全な優遇措置」とは言い難く、輸出企業のコスト増は避けられません。

つまり今回の木材・家具関税は、単なる「生活必需品への課税」ではなく、米国の貿易戦略・外交関係を象徴する一手といえます。

特に同盟国に対する「限定的な優遇措置」と、対立国に対する「高関税」という二面性は、トランプ政権の強硬かつ選別的な通商政策の縮図となっているのです。

今後は、カナダや中国の報復措置、さらにWTOや二国間交渉での摩擦がどこまで拡大するのかが焦点となるでしょう。

トランプ政権の「関税配当」構想とは

国民への直接還元という新発想

今回注目を集めているのが「関税配当(Tariff Dividend)」と呼ばれる前例のない構想です。

これは、米国が輸入品に課す関税によって得た収入を財源とし、国民に現金で直接配分するという仕組みであり、具体的には、一人あたり1,000〜2,000ドルの給付 が検討されていると報じられています。

従来、関税収入は米国政府の一般財源に組み込まれ、国防や社会保障など広範な用途に充てられてきました。

しかし「国民への直接還元」という形をとることで、関税を単なる国家収入ではなく、「自分たちの生活を潤す仕組み」 としてアピールできるのです。

物価上昇で生活コストに苦しむ世帯にとっては即効性のある救済策に映り、選挙を意識したトランプ政権らしい“ポピュリズム色”の強い政策といえます。

政治的狙いと大統領選への布石

「関税配当」は単なる経済政策ではなく、明確な政治的狙いを持っています。

- 有権者へのアピール:直接的な給付金は、中間所得層や低所得層に強く響く。

- 関税政策への支持強化:物価上昇の不満を「還元」という形で打ち消し、反対意見を和らげる。

- 選挙戦略:2026年の中間選挙、さらには2028年大統領選に向けた布石。

特に米国では「関税=消費者に負担」という批判が強い中で、「その収益を国民に戻す」と打ち出すことで、保護主義政策に“国民的正当性”を付与する効果があります。

実現への高いハードル

しかし、この構想には実現上の課題が山積しています。

- 議会承認の必要性

- 関税収入の使途を国民への直接配当とするには、連邦議会の承認が不可欠。

- 特に民主党が強く反対する可能性が高く、法案化は難航が予想されます。

- 制度設計の困難さ

- 誰に、どの基準で配当を支給するのか?

- 年収制限を設けるのか、全員一律なのか、支給方法(銀行口座?減税?)など不明点が多い。

- WTOルールとの整合性

- 関税収入を国内消費に直接還元する仕組みは、実質的に「輸入品差別」と見なされる可能性がある。

- 国際的な法的争いに発展するリスクを孕んでいます。

- 財政規律の問題

- 関税収入は景気や貿易量に大きく左右されるため、安定財源とは言い難い。

- 恒久的な制度として定着させれば、財政赤字拡大の要因になる可能性もあります。

経済・為替への影響

「関税配当」構想は、実際に導入されるかどうかにかかわらず、市場に影響を及ぼす可能性があります。

- ドル相場への影響:配当支給による消費刺激はインフレ圧力を高め、FRBの金融政策に影響 → 利下げ余地を狭め、短期的にはドル高要因になり得ます。

- 消費と景気の歪み:一時的な現金給付で個人消費は押し上げられるが、関税による物価高が長期的には購買力を削ぐリスクも。

- 国際摩擦:輸出国からすれば「米国が関税で得た収入を国内優遇に使う」ことは不公平感を強め、報復関税や通商摩擦の激化につながる可能性があります。

つまり「関税配当」構想は、トランプ政権が関税政策を単なる「保護主義」から「国民還元策」へと進化させようとする試みといえます。

しかし、実現には法的・制度的な壁が高く、国際的にも波紋を広げかねません。

米国内では有権者にアピールする即効性のある政策として注目される一方、世界的には通商秩序を揺るがす“二重のリスク”を抱えているのです。

日本と主要国への影響

- 日本:関税率が15%で合意すれば、家具輸出産業への打撃は限定的。

ただし、木材を米国市場に依存している業者にはコスト増が直撃します。 - カナダ:木材輸出国として最大の被害者。

過去にも米国と木材関税を巡り対立しており、再び報復関税に発展する可能性があります。 - 中国・ASEAN:家具や建材の輸出シェアが高く、競争力低下は避けられません。

代替市場の開拓が急務となるでしょう。

為替市場への影響

関税政策は貿易収支に直結するため、為替市場への影響は避けられません。

今回の木材・家具関税は規模としては限定的ですが、「トランプ政権が追加関税を連発するかもしれない」という市場心理 が大きな為替変動要因となります。

ドル円(USD/JPY)への影響

- ドル安圧力:関税による輸入価格上昇はインフレ要因となり、FRBの利下げ観測が強まればドルは売られやすくなります。

- 円高要因:安全資産としての円買い需要が高まりやすく、ドル円は145円台から下方向への圧力が続く可能性があります。

- シナリオ:短期的には「ドル売り・円買い」、ただし日本側が景気後退局面に入れば再び円安基調に戻る二段構えの展開が想定されます。

ドル加ドル(USD/CAD)

- カナダは木材輸出国であり、今回の関税の最大の被害国。

- 貿易収支の悪化懸念からカナダドル売り(CAD安)が進む可能性が高いです。

- 結果として ドル加ドルは上昇トレンド(ドル高・カナダドル安) を形成しやすいことになります。

クロス円(ユーロ円・豪ドル円など)

- リスク回避局面では円買いが優勢。ユーロ円・豪ドル円などのクロス円は下落圧力がかかります。

- 特に豪ドルは資源国通貨として米中対立の影響を受けやすく、関税問題が長期化すれば豪ドル円の下落が顕著になる可能性があります。

実需フローと投資家心理

為替相場は単なる政策発表だけでなく、実需フローによっても値動きします。

- 輸入業者:家具・木材の輸入コスト増 → ドル建て需要増加

- 輸出業者:報復関税による輸出減少 → ドル需要減少

- 投資家心理:「トランプ=保護主義強化」というイメージが市場を支配し、先行き不透明感からリスク回避姿勢が強まります。

関税政策をめぐる法的リスク

米国では過去にも「Liberation Day 関税」が裁判で争われ、行政府の権限を超えると指摘されました。

今回の木材・家具関税も同様に訴訟に発展する可能性があり、法的リスクが為替市場の不安定要因になります。

投資家・企業が取るべき戦略

為替リスク分散の重要性

関税問題は一国の貿易収支に直結するため、為替市場の変動リスクは高まります。投資家にとっては「ドル円」「ドル加ドル」だけでなく、クロス円通貨(ユーロ円、豪ドル円など)の動きにも注目することが必要です。

- 短期的戦略:ニュースや関税発表直後は円高に振れやすく、「円買い・ドル売り」シナリオが有効。

- 中期的戦略:米国のインフレ動向やFRBの利下げ観測によって、ドル安が持続するかどうかを判断。

- 長期的戦略:米国経済が底堅さを維持するならドルは持ち直す可能性があるため、分散投資(ユーロや新興国通貨)でリスクヘッジすることが重要。

投資家向けの具体的戦略

- ポートフォリオの通貨分散

- ドル資産一辺倒から、円・ユーロ・豪ドル・スイスフランなどへ分散。

- 特にリスクオフ時に買われやすい「円」と「スイスフラン」を組み込むと安定感が増す。

- 短期トレード戦略

- 関税発表直後は市場が過剰反応する傾向 → 短期の逆張りトレードが有効な場面もある。

- 例:発表直後のドル急落 → 数日後に反発、短期買い戻しを狙う。

- 中長期ポジション管理

- ドル円は「145円〜140円」のレンジを意識。下値を追うときは段階的に買いポジションを積み増す戦略が有効。

- ドル加ドルは関税の影響でカナダドル安圧力が強まるため、買い下がり戦略が適する。

企業(輸出入業者)向けの戦略

- サプライチェーンの多極化

- 米国依存から、EU・アジア・中東など別市場への販路拡大を進める。

- 木材・家具業界では「米国向け輸出を縮小し、東南アジアや日本国内市場へ振り分ける」などの動きが必要。

- 為替ヘッジの強化

- 輸入企業:ドル建て仕入れコスト上昇に備えて先物取引・オプションを活用。

- 輸出企業:円高局面に備えた為替予約の導入で利益の安定を図る。

- 価格転嫁戦略

- 家具メーカーや建材業者は関税コストを消費者価格に反映せざるを得ないが、段階的な値上げや新製品投入で消費者離れを防ぐ工夫が必要。

投資家と企業に共通する心構え

- 短期的な動きに惑わされない:為替市場は「トランプ発言」で瞬間的に乱高下するが、長期的にはファンダメンタルズが支配する。

- リスクとチャンスの両面を見る:関税は混乱要因である一方、通貨や株式の割安・割高を生む。冷静な戦略が差をつける。

- シナリオ分析を習慣化:ドル安持続/ドル反発/報復関税拡大といった複数のシナリオを想定し、ポートフォリオを柔軟に調整する。

結局のところ、トランプ関税は「政治的ショック」と「経済的現実」の二重の顔を持っています。

投資家にとっては短期の急変動を利用するチャンスであり、企業にとっては中長期的なリスク管理の課題でもあるのです。

為替リスクの分散とサプライチェーンの柔軟化は、どの立場であれ避けて通れない戦略といえるでしょう。

まとめ

トランプ政権の木材・家具関税は、対象規模としては限定的ながら「保護主義の再来」を象徴する動きです。

関税配当構想は国民に直接アピールする一方で、国際経済秩序を揺るがす可能性があります。

特に為替市場では、ドル安・円高の圧力が高まり、ドル加ドルの上昇(カナダドル安)が想定されるなど、投資家にとってリスクとチャンスが同時に発生します。

今後の焦点は、 議会や司法の判断、主要国との交渉結果、そして市場の受け止め方 にあるのです。

投資家や企業は、短期的な相場変動だけでなく、中長期的なサプライチェーンと国際金融秩序の変化に備える必要があるでしょう。

ピンバック: インド経済に迫る米国関税の衝撃|輸出リスクと成長戦略、為替への影響を徹底解説 - FX長期投資ラボ — 経済ニュースで育てる資産

ピンバック: 速報:高市新総裁で円相場はどう動く?ドル/円シナリオ徹底解説 - FX長期投資ラボ — 経済ニュースで育てる資産

ピンバック: 関税が為替市場に与える影響とは?仕組みから実例、投資戦略まで徹底解説 - FX長期投資ラボ — 経済ニュースで育てる資産