2025年10月、日本銀行が公表した最新の「日銀短観」で、大企業製造業の業況判断DIが +14 と改善しました。

これは市場予想を上回る結果であり、製造業の回復基調が鮮明になっている証拠といえます。

今回の短観は、景気の底堅さを裏付けるとともに、日銀の金融政策、特に利上げ観測を強める重要な材料となったのです。

為替市場では「円高要因」として注目されており、ドル円やクロス円相場に影響を及ぼす可能性があります。

本記事では、日銀短観の基礎知識から今回の結果、経済・金融政策・為替への影響までをわかりやすく解説します。

日銀短観とは?基礎解説

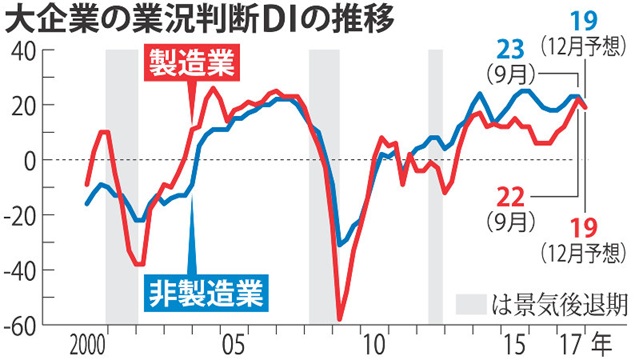

日銀短観(正式名称:企業短期経済観測調査)は、日本銀行が年4回公表している重要な経済指標です

企業の景況感を数値化し、日本経済の「今」を示す役割を担っています。

株式市場や為替市場はもちろん、日銀の金融政策判断にも大きく影響するため、毎回国内外から注目を集めているのです。

日銀短観の目的と歴史

短観は1957年に開始され、以来60年以上にわたり続いています。

調査対象は全国約1万社の企業で、製造業・非製造業の大企業から中小企業まで幅広くカバーしています。

特に大企業製造業の「業況判断DI」は、景気の先行きを測る代表的な指標とされているのです。

DI(業況判断指数)の意味と算出方法

DIは「業況が良い」と答えた企業の割合から「悪い」と答えた企業の割合を引いた値です。

プラスであれば「企業心理が前向き」、マイナスであれば「景気に対する悲観が優勢」と解釈されます。

2025年10月短観の結果概要

今回発表された2025年10月の短観では、大企業製造業DIが +14 となり、市場予想(+12)を上回りました。

前回の+11から3ポイント改善し、2四半期連続の上昇です。

大企業製造業DIは +14 に改善

特に自動車、電子部品、機械などの輸出関連産業で改善が目立ちました。

円安による輸出採算の向上に加え、アジア向け需要の底打ちが寄与したとみられます。

非製造業の動向と全体の景況感

一方で非製造業は横ばいで、観光・小売業の一部に弱さが残りました。

インバウンド需要は堅調ですが、個人消費の回復力が鈍く、サービス業全体を押し上げるには至っていません。

企業のインフレ期待(2.4%)の安定

企業が予想する1年後の物価上昇率は 2.4% と前回から大きな変化はなく、安定的な水準が維持されています。

これは日銀が掲げる物価安定目標(2%)をやや上回る水準で、政策運営にとって重要な参考値となります。

日銀短観改善が示す日本経済の強さ

短観の改善は、日本経済が依然として底堅さを保っていることを示しています。

製造業回復の背景(輸出・生産動向)

自動車業界は半導体不足の解消や北米需要の持ち直しがプラス要因となり、生産台数が増加傾向にあります。

電子部品もAI関連需要が堅調で、特にデータセンターやスマートフォン向けに出荷が伸びました。

国内需要と雇用環境の影響

国内では設備投資が引き続き拡大しており、DX・脱炭素関連の投資が好調です。

また、有効求人倍率は高止まりしており、雇用環境の改善が賃金上昇を後押ししています。

これが個人消費の下支えにつながっているのです。

景気の底堅さと企業マインド

世界経済の不透明感が残る中でも、日本企業は慎重ながらも前向きな姿勢を維持しています。

過去の円高局面とは異なり、企業収益はグローバル展開やコスト削減努力により底堅さを増しているからです。

金融政策への影響|利上げ観測の強まり

短観の改善は、日銀が今後の金融政策をどう運営するかに直接関係します。

利上げが検討される理由

インフレ率が安定して2%を上回り、景気も底堅いことから、ゼロ金利に近い現在の政策を続ける必要性は低下しています。

市場では「年内にも追加利上げの可能性」が意識されはじめました。

日銀内部の政策スタンス変化

特に注目すべきは、これまで金融緩和に前向きだった野口理事が「利上げの必要性がかつてないほど高まっている」と発言したことです。

日銀内部でもスタンスが変化しており、政策決定会合での議論が一段と白熱しそうです。

日銀利上げ観測で円高進行|投資家必見の為替・株式市場シナリオ – FX長期投資ラボ — 経済ニュースで育てる資産

市場が注目する次回会合

次回の金融政策決定会合では、短観の改善を受けて金利正常化が議題に上がることは間違いありません。

仮に利上げが実施されれば、長期にわたる超低金利政策に終止符が打たれることになります。

為替市場への影響|円高要因か?

金融政策の方向性は、為替市場にも直結します。

金利上昇と円相場の関係

一般に、金利上昇は通貨高の要因となります。

もし日銀が利上げに踏み切れば、ドル円相場では円買い圧力が高まる可能性があるからです。

特に、米国が利下げ局面にある場合、日米金利差縮小によって円高に振れやすい状況となります。

ドル円・クロス円への波及

為替市場ではすでにドル円が1ドル=145円台まで円高に戻る場面が見られました。

ユーロ円やポンド円などクロス円でも円買いの流れが強まると予想されます。

投資家・企業の戦略に与える影響

輸出企業にとっては円高は収益圧迫要因となりますが、輸入物価の下落によるメリットもあります。

投資家にとっては「円高局面=海外資産の割安取得チャンス」となる一方、FXトレーダーには急激な変動リスクが高まるため注意が必要です。

まとめ|今後の見通し

2025年10月の日銀短観は、大企業製造業DIが+14と改善し、日本経済の底堅さを示しました。

この結果は日銀の金融政策に影響を与え、利上げ観測を強めています。

為替市場にとっては円高要因となり、ドル円相場は今後も日銀の政策スタンス次第で大きく動く可能性があるのです。

- 円高要因:日銀短観改善、利上げ観測、景気の底堅さ

- 円安要因:世界景気減速リスク、輸出依存度の高さ

- 投資家への示唆:金融政策と為替の連動性を見極め、リスク管理を徹底することが不可欠

日銀短観は単なる統計指標にとどまらず、日本経済と金融政策、さらには為替市場を読み解く上で欠かせない情報源です。

今後も四半期ごとに発表される結果を注視しつつ、グローバルな経済環境と照らし合わせて分析していくことが求められます。

ピンバック: 日本、対米5,500億ドル投資パッケージを発表|為替影響なしと政府が強調 – FX長期投資ラボ — 経済ニュースで育てる資産

ピンバック: 日銀利上げ観測で円高進行|投資家必見の為替・株式市場シナリオ – FX長期投資ラボ — 経済ニュースで育てる資産

ピンバック: 日本、対米5,500億ドル投資パッケージを発表|為替影響なしと政府が強調 - FX長期投資ラボ — 経済ニュースで育てる資産