2025年第2四半期、米国の「対外純投資ポジション(NIIP: Net International Investment Position)」が –26.14兆ドルと、前期比でさらにマイナス幅を拡大しました。

これは、米国が海外に保有する資産(株式・債券・直接投資など)から、外国人が米国内に保有する資産を差し引いたもので、マイナスが大きいほど「純債務国」としての性格が強まります。

世界最大の経済大国である米国が、なぜ対外的に巨額の債務国となっているのか?

そして、そのことがドル相場や米国債市場、世界経済にどのような波及効果を持つのか。

本記事では、投資家が注目すべき背景と今後のリスクをわかりやすく解説します。

米国の対外純投資ポジションとは?基礎から解説

「対外純投資ポジション(NIIP: Net International Investment Position)」とは、米国が世界に保有している金融資産(株式・債券・直接投資など)から、外国人が米国内に保有している資産を差し引いた残高のことを指します。

- プラス → 米国の対外資産が対外負債を上回る → 「対外債権国」

- マイナス → 米国の対外負債が資産を上回る → 「対外債務国」

つまり、NIIPはその国が「世界にどの程度の貸し手なのか、借り手なのか」を示すバランスシートのようなものです。

たとえば、日本やドイツは長らくプラスを維持しており、世界に対して純資産を持つ「貸し手国家」となります。

一方、米国は大規模な経常赤字や財政赤字により、慢性的にマイナスを積み上げてきました。

米国の歴史的な推移

米国は第二次世界大戦後の長い間「世界最大の債権国」でした。

1950年代から1970年代にかけては、米国企業が世界各地に投資を行い、米国の経済力が圧倒的だったからです。

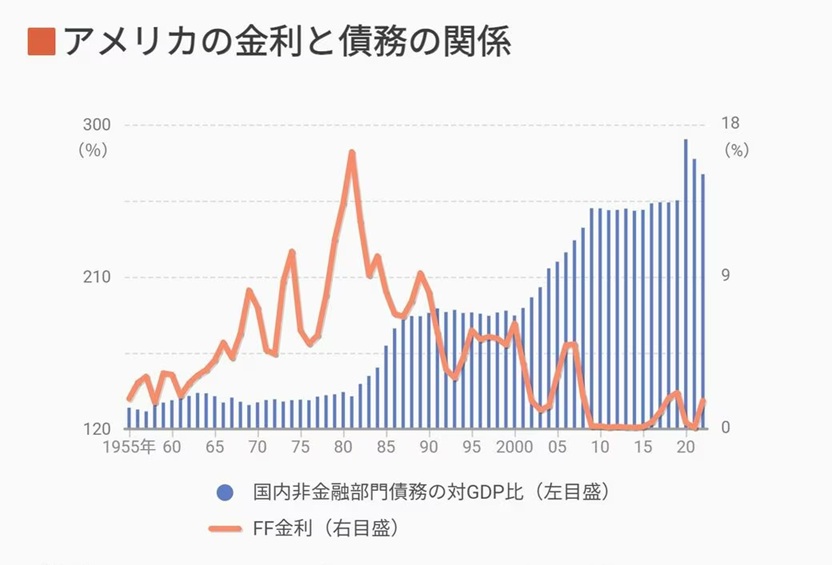

しかし、1980年代以降に状況は転換しました。

- 「双子の赤字」(経常赤字+財政赤字)が慢性化

- 海外からの資本流入(米国債や米株への投資)に依存

- 国内貯蓄率の低下

これらが重なり、米国は1990年代にはすでに「対外債務国」へと転落しました。

近年の動向と現在の水準

近年の米国NIIPは −20兆ドル前後で推移していましたが、2025年第2四半期に −26.14兆ドルまで悪化し、過去最大級のマイナス幅となりました。

この悪化にはいくつかの要因があります。

- ドル高:海外資産をドル換算すると評価額が目減りする。

- 株式・債券の価格変動:新興国市場の下落などで米国保有資産が減少。

- 外国人による米国資産買い:米国債や株式に世界の資金が流入し、対外負債が増加。

投資家にとっての意味

なぜ投資家がこの数字に注目するべきか?

それは「米国が資本流入に依存する経済」であることを示しているからです。

短期的には、資本流入が続くことでドル高・米国株高を支える要因になります。

しかし長期的には、債務が膨張し続けることでドルの信認低下や米国債利回り上昇のリスクが高まるのです。

つまり、この数字は米国の金融システムが「安定」か「不安定」かを測る上でのバロメーターとなります。

2025年第2四半期、–26.14兆ドルに悪化した背景

今回のマイナス幅拡大には、為替要因・市場要因・資本フローの3つが重なっています。

1. ドル高による外貨建て資産の目減り

米国企業や投資家が保有する海外資産は、ユーロや円など外貨建てで計上されています。

ところが、2025年前半はドル高基調が続き、ドル換算での評価額が縮小しました。

- 例:100ユーロの資産がドル高で「1ユーロ=1.20ドル→1.10ドル」に変化すると、ドル換算額は120ドルから110ドルに減少。

- 実際の資産価値は変わらなくても、「ドルベースのNIIP」では目減りして計上される。

このように為替レートの動きが、統計上のNIIP悪化に直結します。

2. 資産価格の変動

米国が海外で保有する株式・債券の評価額も下落しました。

特に2025年第2四半期は:

- 欧州株式市場 → 政治リスクや景気減速懸念で下落。

- 新興国市場 → 資本流出懸念で通貨安と株安が進行。

米国投資家の海外ポートフォリオ(直接投資・証券投資)は、この影響を受けて評価損が発生し、対外資産の総額を押し下げました。

3. 外国人による米国資産保有の増加

一方で、米国内への資本流入は加速しました。

- 米国債:世界的に「安全資産」とみなされ、地政学リスクが高まる局面で需要が集中。

- 米国株式:AI関連やハイテク株を中心に世界中の投資マネーが流入。

結果として「米国の対外負債」が増加し、NIIPのマイナス幅拡大につながったのです。

為替(ドル高)・市場(資産価格下落)・資本フロー(外国人の米国資産買い)という3つの要因が同時に重なったことで、米国の対外純投資ポジションは–26.14兆ドルに悪化しました。

表としてまとめると以下のようになります。

| 要因 | 内容 | 影響 |

|---|---|---|

| ドル高 | 外貨建て資産の目減り | NIIP悪化 |

| 資産価格下落 | 欧州・新興国市場の株安 | 評価損 |

| 外国人投資家の米国資産買い | 米国債・株式への資金流入 | 対外負債増加 |

短期的には「資金流入=ドル高支援要因」となりますが、長期的には「純債務国化の進行=ドル信認へのリスク」となる点には注意が必要です。

米国が「純債務国」として拡大するリスク

米国が巨額の資本流入に依存する構造は、一見すると問題ないように見えます。

ドルは基軸通貨であり、外国人投資家は米国資産を買い続けるからです。

しかしリスクも存在します。

- 信認リスク:対外債務が膨張し続けると、「米国債の安全性」や「ドルの信認」への懸念が高まる可能性。

- 金利上昇リスク:資金流入が鈍化すれば、米国は高い金利を提示しないと資金調達が難しくなる。

- 双子の赤字の持続性:財政赤字と経常赤字が並行して拡大すると、金融市場の不安定化要因になりやすい。

米国が「純債務国」として歩みを進めることは、短期的には世界中からの資本流入によって支えられますが、長期的にはドルの信認低下や金利上昇圧力、双子の赤字拡大による市場不安定化といったリスクを内包しています。

つまり、基軸通貨国である米国にとっても「無限に借り続けられるわけではない」ことを示しており、この構造的な脆弱性は今後の世界経済の最大の不確実要因の一つといえるでしょう。

為替市場への影響|ドル相場の見通し

米国の対外純投資ポジション(NIIP)の悪化は、ドル相場に複雑な影響を与えます。

短期的にはドル高要因

米国は基軸通貨国であり、外国人投資家は安全資産として米国債や米国株を買い続けています。

その結果、ドル建て資産への需要が高まり、為替市場ではドル高を支える力が働くのです。

特に世界経済に不透明感が強まる局面では「リスク回避のドル買い」が加速しやすく、短期的な資金流入がドル相場を押し上げる傾向があります。

長期的にはドル安要因

しかし、債務が膨張し続けると、いずれ投資家は「米国は返済能力を維持できるのか」という根源的な不安を抱くようになります。

- 米国債の信用リスクを意識した利回り上昇

- 「ドルの信認低下」によるリスクプレミアムの拡大

- 通貨分散を狙ったユーロや人民元へのシフト

こうした動きは、中長期的にドル安圧力となり、特に基軸通貨ドルの地位を揺るがすリスクにもつながります。

ドル円への具体的影響

ドル円相場は、米国の金利動向と日銀の政策次第でボラティリティが高まる局面が続くでしょう。

- FRBが利下げ局面に入る → 日米金利差が縮小し、円高圧力が強まる。

- 日銀が追加利上げに動く → 短期的な円買いが加速しやすい。

- 逆に日銀が緩和姿勢を維持する → ドルの構造的な弱さを抱えつつも、当面は円安基調が続く可能性も。

また、ドル円だけでなく、ユーロドルやクロス円(ユーロ円・豪ドル円)でも資本フローの変化が波及しやすく、為替市場全体でのボラティリティ上昇につながる点に注意が必要です。

米国債と外国人投資家の動向

米国債市場は約25兆ドル規模を誇る世界最大の債券市場であり、国際金融システムの安全弁として機能しています。

そのため、外国人投資家の動きが市場に与える影響は極めて大きいのです。

外国人保有比率の上昇とリスク

外国人投資家は米国債の約30%を保有しており、近年は新興国の中央銀行や欧州の機関投資家が買い越す傾向にあります。

一方で、この比率が高いことは裏を返せば「国外マネーに依存している」という脆弱性を意味するのです。

- 利回り上昇リスク:投資家がリスク回避や資産分散のために米国債を売却すれば、価格下落→利回り急騰の連鎖につながる。

- 資金フローの変化:とりわけ人民元やユーロなど、ドル以外の資産に需要が移ると米国債離れが加速する恐れもある。

金融市場への波及効果

米国債利回りの急騰は、以下のように広範な影響を及ぼします。

- 株式市場 → 割引率上昇により株価下押し圧力。特に高PER銘柄に逆風。

- 新興国市場 → ドル高・資金流出で通貨安が進行、債務負担が増加。

- 為替市場 → 米国金利変動がドル円やユーロドルに直結し、ボラティリティを高める。

2025年の注目点

FRBは利下げ局面に入ると予想されており、外国人投資家がどの程度「米国債を買い続けるか」が焦点となります。

- 利下げにより利回り低下 → 一部投資家はリターンを求めて新興国や欧州債券にシフトする可能性。

- ただし、地政学リスクや世界経済の減速が強まれば「結局は米国債に資金回帰」という動きも想定されます。

世界経済への波及効果

米国が「世界最大の純債務国」として債務を拡大し続けることは、米国内だけでなく世界の金融市場全体に広範な影響を及ぼします。

日本・欧州投資家への影響

日本や欧州の機関投資家は、ポートフォリオの中で米国債や米国株を大きな割合で保有しています。

- 資産比率の調整:米国の対外債務拡大がリスク視されれば、米国資産を減らして国内・域内資産にシフトする可能性。

- 資金逆流のリスク:大量の資金が一斉に引き上げられれば、ドル売り・円高やユーロ高の要因となり、為替市場の変動を加速させる。

新興国への影響

新興国は外貨建て債務が多く、ドル資金フローの変化に非常に敏感です。

- リスクオフ局面では、米国債への資金回帰と同時に新興国からの資本流出が発生。

- その結果、通貨安・インフレ圧力・外貨準備減少が同時進行し、金融不安定化を招きやすい。

- 特にドル建て債務の比率が高い国(例:トルコ、アルゼンチンなど)では債務返済リスクが再燃する可能性。

世界的な金利上昇圧力

米国債利回りは「世界のベンチマーク金利」として機能しており、動きが他国の長期金利に即座に波及します。

- 米国債利回り上昇 → 他国の国債利回りも追随し、借入コスト上昇。

- 企業の資金調達 → 社債市場でもスプレッドが拡大し、世界的に資金繰りがタイト化。

- 住宅ローンや消費者ローン → グローバルな金利上昇は、消費活動や不動産市場の減速要因にもなり得る。

米国の純債務拡大は単なる米国内の問題ではなく、為替・債券・株式・資本フローのあらゆる市場に波及するグローバルリスクです。

各国投資家や中央銀行がどのように資金を配分するか次第で、世界経済の安定性は大きく左右される局面にあります。

投資家が注目すべきポイントと戦略

米国の対外純投資ポジションが過去最大級に悪化した今、投資家は単にニュースを追うだけでは不十分です。

FRBの金融政策、米国債の需給動向、そして世界的な資金フローの変化を見極めながら、柔軟なポートフォリオ戦略を取ることが求められます。

ここでは、投資家が特に注目すべきポイントと、実践的な戦略の方向性を整理していきます。

FRBの金融政策

利下げが進むと資金流入が鈍化し、ドル安に転じる可能性。

米国債の需給

外国人投資家の買い姿勢が続くかどうか。

ポートフォリオ戦略

- 為替ヘッジを強化し、ドル資産の為替リスクを抑える。

- 米国債ETFやゴールドを組み合わせ、資産を分散。

- 新興国資産の比率を調整し、資本流出リスクに備える。

米国の純債務国化が進む中で、投資家にとって重要なのは「リスクをゼロにすること」ではなく「リスクを管理しながらリターンを確保すること」です。

為替ヘッジの活用、資産クラスの分散、そして流動性の確保といった基本を徹底することで、米国主導の市場変動にも冷静に対応できるでしょう。

まとめ

米国の対外純投資ポジションが –26兆ドルに悪化したことは、同国が世界最大の純債務国である現実を改めて浮き彫りにしました。

短期的にはドル高・米株高を支える要因となり得ますが、長期的にはドル信認低下や金利上昇リスクといった不安要因にもつながります。

投資家はドル相場、米国債利回り、世界の資金フローを注視し、為替ヘッジや資産分散戦略を徹底することが不可欠です。

ピンバック: 2025年後半:最新の為替マーケット動向まとめ|ドル安基調と円・ユーロの強さ – FX長期投資ラボ — 経済ニュースで育てる資産

ピンバック: 2025年後半:最新の為替マーケット動向まとめ|ドル安基調と円・ユーロの強さ - FX長期投資ラボ — 経済ニュースで育てる資産